Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

NASDAQ 100: Kursziel Dezembertief?

Ausgabe vom 03.06.2019

NASDAQ 100: Kursziel Dezembertief?

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

die Unsicherheiten hinsichtlich des Handelsstreits haben die Kurse der großen Indizes in der Vorwoche kräftig gedrückt. Wenn diese neu begonnene Abwärtswelle weitergeht, könnte z.B. der DAX (der wieder sowohl unter die 12.000er Marke als auch in seinen alten, übergeordneten Abwärtstrend abgetaucht ist) bis zur runden 10.000-Punkte-Marke fallen.

Nach starker Rally starke bearishe Signale

Viel wichtiger für die Börsen ist aber die Situation der US-Indizes und hier insbesondere des NASDAQ 100. Der Grund: Der NASDAQ 100 war während des gesamten bisherigen Bullenmarkts der entscheidende Rallytreiber. Er hat seit 2009 nicht nur sein ehemaliges Allzeithoch in der Technologieblase von 2000 überwunden, sondern führte auch kurzfristig stets die Rally an. So konnte er nach den Rückschlägen von Anfang 2018 als einziger der großen US-Indizes schnell, nachhaltig und mehrfach neue Allzeithochs erreichen. Und auch in der starken Erholungsrally zu Beginn dieses Jahres gelang ihm als einzigem ein klarer Ausbruch auf neue Hochs.

Kurz: Mit dem NASDAQ 100 (bzw. den Technologiewerten) steht und fällt die Rally. Und daher ist der jüngste Kursverlauf im NASDAQ 100 so bedeutsam. Dazu zunächst der übergeordnete Wochenchart:

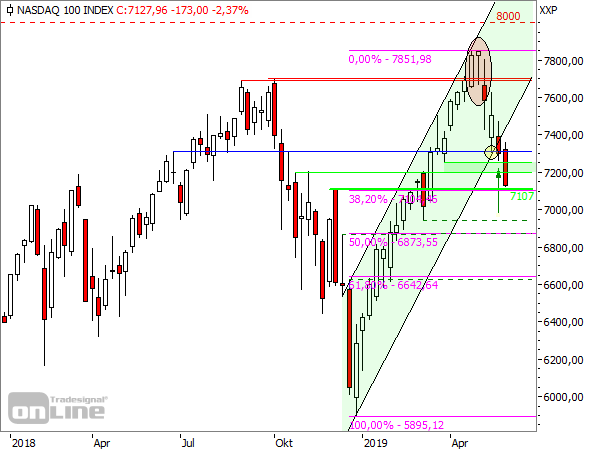

Bereits hier sind einige klar bearishe Zeichen zu erkennen, die sich zuletzt noch häuften. Da ist zunächst einmal natürlich der Fehlausbruch am alten Allzeithoch von 2018 (siehe rote Ellipse). Dieser war solange zu verschmerzen, wie der NASDAQ 100 in seinem bisherigen Aufwärtstrend (grün) blieb. Diesen betätigte er dann sogar, zusammen mit der blauen Unterstützung bei gut 7.300 Punkten (siehe gelber Kreis).

Wie tief der Kurs nun fallen könnte

Aber dann ging es Schlag auf Schlag: Erst wurde der Aufwärtstrend gebrochen, dann die blaue Unterstützung. Und in der Vorwoche fiel der NASDAQ 100 auch noch durch die breite grüne Unterstützungszone oberhalb von 7.200 Punkten (die er zuvor ebenfalls bestätigt hat; siehe grüner Pfeil) – und das mit einer zunehmenden Abwärtsdynamik, wie die lange bearishe Wochenkerze zeigt.

Zusammengenommen deuten diese Rückschläge darauf hin, dass eine neue Abwärtswelle im NASDAQ 100 begonnen hat. Diese könnte den Kurs nach der Target-Trend-Methode theoretisch bis auf 6.417 bzw. 5.29 Punkte drücken. Die Kursziele nach klassischer Charttechnik sind das Tief vom Februar 2018 bei 6.164 Punkten, die runde 6.000er Marke bzw. das knapp darunter liegende Tief vom Dezember bei 5.985 Punkten.

Als nächste kurzfristige Unterstützungen dienen dem NASDAQ 100 nun das Zwischenhoch vom Dezember und das 38,2%-Niveau der jüngsten Aufwärtsbewegung, die beide knapp oberhalb der 7.100-Punkte Marke liegen. Allerdings sind diese Kursmarken inzwischen fast erreicht und die aktuelle Abwärtsdynamik spricht eher dafür, dass sie auch bald durchschlagen werden sollten.

Auch kurzfristig jede Menge Warnzeichen

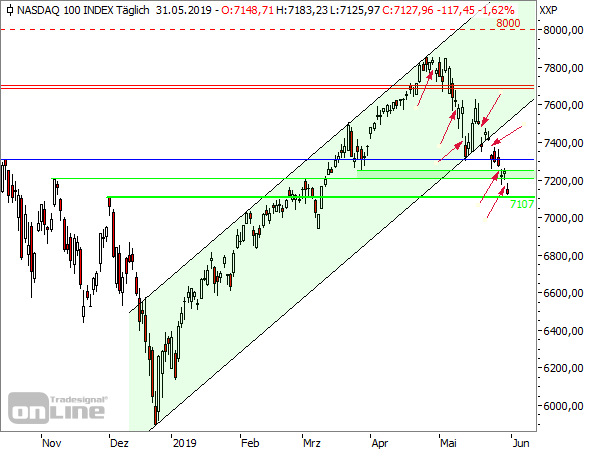

Denn leider gibt es auch aus kurzfristiger Sicht klar bearishe Signale, wie der folgende Tageschart seit Ende 2018 zeigt:

Hier sieht man deutlich, dass die Bullen den Angriffen der Bären zuletzt kaum noch etwas entgegenzusetzen hatten. Erkennbar ist das an den häufiger und größer werdenden Kurslücken im Chartbild (siehe rote Pfeile). Kurslücken treten im NASDAQ 100 überproportional häufig auf und werden meist auch (bald) wieder geschlossen. Das sieht man hier sehr gut an den ersten drei Abwärtskurslücken, die in der ersten kurzen Abwärtswelle unmittelbar nach dem neuen Allzeithoch auftraten.

Die vier folgenden Kurslücken in der nächsten Abwärtswelle zerklüften das Chartbild dagegen sehr deutlich, da sie nicht oder kaum noch geschlossen wurden. Außerdem wurden mit diesen Kurslücken auch die genannten wichtigen Unterstützungen überwunden und viel Kerzen der jüngsten Abwärtsbewegung haben aufgrund ihrer langen „Dochte“ bearishen Charakter.

Kurslücken und neue Abwärtsdynamik könnten eine Trendwende einleiten

Eine solche Häufung von Kurslücken nach einer Kursumkehr (in dem Fall von einer Aufwärts- zu einer Abwärtsbewegung) können sogenannte Ausbruchskurslücken sein, mit der eine – zumindest zeitweilige – Trendwende eingeleitet wird.

Und auch im Tageschart ist gut zu erkennen, warum die fast erreicht nächste Unterstützung bei 7.107 Punkten vermutlich nicht lange Bestand haben wird: Der Kurs sprang am Freitag erneut dynamisch und mit einer deutlichen Kurslücke (siehe unterster roter Pfeil) auf ein neues Verlaufstief. Die Gegenreaktion der Bullen im Tagesverlauf blieb verhalten und der NASDAQ 100 schloss nur knapp oberhalb seines Tagestiefs kurz vor der 7.107er Linie. Dabei entstand erneut ein bearishes Kerzenmuster.

Zu erwarten ist jetzt allenfalls eine kurze Gegenreaktion bis an die ehemaligen Unterstützungszonen bei 7.200 oder 7.300 Punkten – bevor die Abwärtsbewegung wieder aufgenommen wird.

Welche zwei Faktoren die Bären noch stoppen können

Die entscheidende Frage ist natürlich, ob die oben genannten theoretischen Kurspotenziale, die sich charttechnisch ergeben, auch tatsächlich ausgeschöpft werden. Im Chart ganz oben sind dazu die weiteren charttechnischen Unterstützungen (gestrichelte Linie) sowie die die Fibonacci-Niveaus eingezeichnet. Danach hat der NASDAQ 100 sowohl an der 50%- als auch an der 61,8%-Fibonacci-Marke eine zusätzliche charttechnische Haltelinie. Diese bieten den Bullen eine gute Basis, um eine Gegenwehr einzuleiten.

Es gibt aber noch zwei übergeordnete Faktoren, die für die Bullen sprechen. Zum einen sind die fundamentalen Treiber, die zu der eingangs erwähnten Technologierally führten, noch intakt. Einzelne Aspekte mögen zwar zeitweilig in den Hintergrund treten, aber andere könnten dafür stärkere Bedeutung erlangen – so dass der Technologieboom durchaus noch eine Weile weitergehen könnte.

Zum anderen gibt es aber einen sehr starken übergeordneten charttechnischen Treiber der laufenden Rally: Nach dem starken Rückfall von Ende 2018 war nach allen historischen Vorbildern ein anhaltende Schwächephase an den US-Börsen zu erwarten, in der früher oder später neue Tiefs erreicht werden sollten. Dazu kam es bekanntlich nicht. Stattdessen sahen wir eine beeindruckende Rally, zum Teil mit neuen Hochs!

Der jüngste Anstieg war keine gewöhnliche Rally!

Einige charttechnische Signale, die diese Rally begleiten, deuten wiederum darauf hin, dass mit der aktuellen Rally womöglich doch keine stärkere Abwärtsbewegung verbunden ist. Vergleichbare Signale gab es zuvor erst neunmal seit 1967. Bemerkenswert daran ist, dass zuvor meist markante Tiefs markiert wurden und dann fulminante (Zwischen-)Rallys eingeleitet wurden. Das war z.B. nach allen Tiefs der großen Seitwärtsbewegung von 1966 bis 1982 der Fall, nach dem Einbruch infolge des ersten Irakkriegs 1990, aber auch nach dem Tief der Finanzkrise 2009. Zuletzt gab es 2016 eine vergleichbare Erholung – nach dem Einbruch infolge des überraschenden Brexit-Votums.

In allen diesen Fällen wurden die zuvor markierten Tiefs – wenn überhaupt – erst nach mehreren Jahren wieder erreicht (das war allerding auch nur in der großen Seitwärtsbewegung der 1960er bis 1980er Jahre so). Und abgesehen von 2016, als die bevorstehenden US-Präsidentschaftswahlen für Verunsicherung sorgten, gab es in der ersten Korrektur nach dem Anstieg vom Tief keinen Kursrückgang, der signifikant unter die 38,2%-Fibonacci-Linie reichte.

Wie der S&P 500 Hilfestellung leisten könnte

Diese Angaben gelten allerdings für den S&P 500 (da die Kurshistorie des NASDAQ 100 nicht bis 1967 zurückreicht) und können daher nicht 1:1 auf den NASDAQ 100 übertragen werden, da dieser bekanntlich eine viel höhere Volatilität hat als der S&P 500. Daher zur Einordnung ein abschließender Blick auf den US-Leitindex:

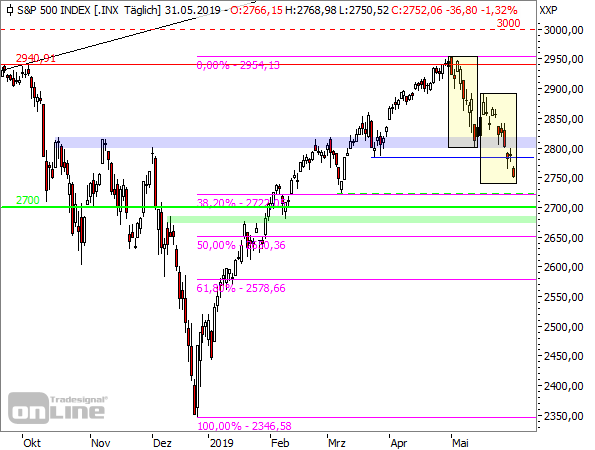

Hier sehen wir zunächst ähnlich bearishe kurzfristige Signale wie beim NASDAQ 100 – auffällige Kurslücken, mit denen mehrfach wichtige, zuvor noch verteidigte Unterstützungen (blau) gebrochen wurden. Der S&P 500 ist allerdings noch ein Stück weiter von seiner 38,2%-Marke entfernt als der NASDAQ 100 und hat dort ebenfalls eine (kleine) zusätzliche charttechnische Unterstützung (gestrichelt).

Darunter liegen mit der 2.700er Marke, der grünen Zone und dem 50%-Fibonacci-Niveau weitere Haltelinien in recht dichter Staffelung. Es besteht also eine gewisse Wahrscheinlichkeit, dass sich der S&P 500 in diesem Bereich fängt. Sofern er sogar nur eine „einfache“ ABC-Korrektur absolviert, hätte er sein Kursziel fast schon erreicht (siehe gelbe Rechtecke).

Darauf kommt es nun an

Für den weiteren Verlauf wird es also nun darauf ankommen, ob die Börsianer aufgrund der jüngsten Entwicklungen im Handelsstreit (siehe dazu auch Börse-Intern vom 27.05.2019) eine grundsätzlich andere Haltung als bislang eingenommen haben. Die bisherige Haltung war weitgehend von Gelassenheit geprägt. Wenn diese Gelassenheit nun der Angst gewichen ist, dürfte die Abwärtsbewegung tatsächlich mit Dynamik weitergehen und dabei unter Umständen die Dezembertiefs erreichen.

Aus stimmungstechnischer Sicht gab es zuletzt zwar einen deutlichen Einbruch des Sentiments, aber dieser ist so stark, dass er zumindest kurzfristig eher wieder (antizyklisch) bullish zu werten ist. Falls also die jüngsten Rückschläge doch nur eine Schrecksekunde waren und kein Stimmungswechsel, bestehen gute Chancen, dass die Korrektur bald vorbei ist. Die genannten Chartmarken in den US-Indizes können Ihnen dabei als Orientierungshilfe dienen.

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!