Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Quartalsberichtssaison und Trump-Rally

Ausgabe vom 23.01.2017

Quartalsberichtssaison und Trump-Rally

von Torsten Ewert

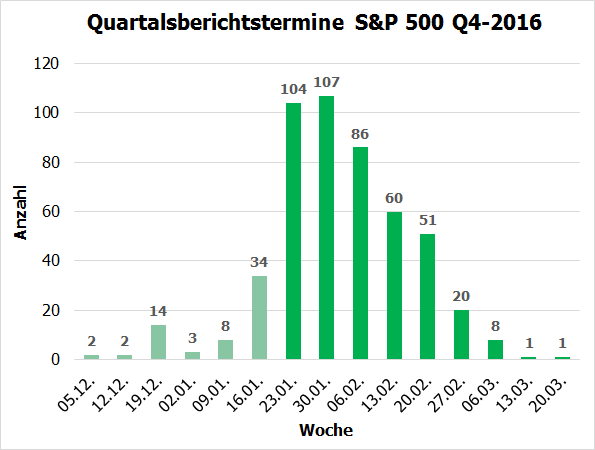

in dieser Woche nimmt die Quartalsberichtssaison in den USA so richtig Fahrt auf. Gleich 104 Unternehmen des S&P 500 werden ihre Zahlen vorlegen. In der kommenden Woche sind es sogar 107 (siehe folgende Grafik). Zusammen mit den 63 Unternehmen, die bisher schon über ihre Ergebnisse berichteten, werden wir also bis Anfang Februar von mehr als der Hälfte der S&P500-Unternehmen die neuesten Daten kennen.

Erste Tendenzen der laufenden Berichtssaison

(Quellen: Thomson Reuters, ZIR)

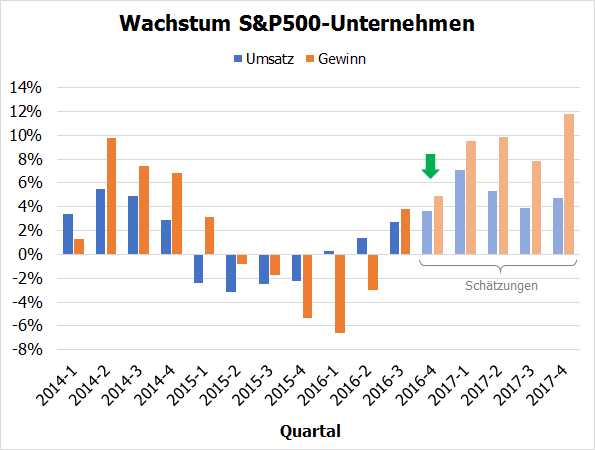

Erste Tendenzen lassen sich bereits jetzt erkennen. So bestätigen die bisherigen Zahlen die positiven Erwartungen der Analysten. Damit könnte das vierte Quartal 2016 das höchste Gewinnwachstum seit acht und das höchste Umsatzwachstum seit neun Quartalen bringen. Allerdings fielen sechs der vorangegangenen sieben Quartale bekanntermaßen sehr schwach aus: In fünf davon gab es Gewinnrückgänge, in vier Quartalen sanken auch die Umsätze (siehe folgende Grafik).

(Quellen: Thomson Reuters, FactSet)

Aber nachdem es bereits im dritten Quartal wieder zu einem Gewinnwachstum kam, scheinen sich die Ergebnisse weiter zu stabilisieren. So wird nicht nur ein Gewinnplus von 4,9 % und ein Umsatzplus von 3,6 % (jeweils im Vergleich zum Vorjahresquartal) erwartet – was aufgrund der schwachen Vergleichswerte des Vorjahres nicht sonderlich beeindruckend ist. Wichtiger ist, dass diese Wachstumsraten auch die Werte des vorangegangenen dritten Quartals übertreffen. Das spricht dafür, dass die US-Unternehmen ihre Wachstumsdelle (die hauptsächlich durch den schwachen Energiesektor verursacht wurde) nun endgültig überwunden haben.

Ein positiver Auftakt zum großen Zahlenreigen

Die Vergleichszahlen der bisher veröffentlichten 63 Quartalsergebnisse von S&P500-Unternehmen sehen jedenfalls sehr ermutigend aus: Sie schafften ein durchschnittliches Gewinnwachstum von 4,8 % und einen Umsatzanstieg von 2,7 %. Beides liegt deutlich über den Durchschnitten der vergangenen Quartale der betreffenden Unternehmen und zeigt damit bereits die Steigerung, die auch insgesamt erwartet wird.

Einige Analysten verweisen jedoch darauf, dass der Anteil der Unternehmen, welche die Gewinnerwartungen der Analysten übertreffen konnten, nur bei knapp 62 % liegt. In den vergangenen vier bzw. zwölf Quartalen lag dieser Anteil jeweils bei mehr als 70 %. Im dritten Quartal 2016 schnellte die Quote sogar auf mehr als 80 % nach oben! Schwächeln also die Unternehmen schon wieder?

Nein, denn dieses sogenannte Beat-Ratio wird zu einem großen Teil eben von den Erwartungen der Analysten bestimmt. Sind die Erwartungen zu ambitioniert, wird das Beat-Ratio tendenziell niedriger ausfallen, sind sie zu bescheiden, wird es eher höher liegen. So hatte ich bereits bei der Kommentierung der Berichtssaison des dritten Quartals darauf hingewiesen, dass die damaligen Erwartungen vermutlich zu zurückhaltend sind (siehe Börse-Intern vom 10.10.2016). Zur Erinnerung: Damals erwarteten die Analysten zu Beginn der Berichtssaison noch einen weiteren Gewinnrückgang. Aus meiner Sicht war jedoch zumindest ein kleines Plus möglich. Und so ist es am Ende auch gekommen – und mit +3,8 % fiel dieses Plus sogar äußerst kräftig aus!

Die Erwartungen normalisieren sich

Ähnlich war es auch in den Vorquartalen: Die Analysten befürchteten anfangs noch stärkere Gewinnrückgänge und gaben sich häufig sehr pessimistisch. Kein Wunder also, dass letztlich viele Unternehmen diese niedrigen Erwartungen übertreffen konnten – und damit das Beat-Ratio nach oben trieben. Inzwischen haben sich die Erwartungen offenbar wieder der Realität angepasst. Vielleicht sind sie sogar auch etwas zu optimistisch. Das drückt zwar das Beat-Ratio, aber im Vergleich zum langjährigen historischen Durchschnitt (ca. 66 %) ist diese Abweichung noch unkritisch – zumal wir ja erst am Anfang der Berichtssaison stehen.

Aber wie immer sind natürlich weniger die gemeldeten Ergebnisse von Bedeutung als die Ausblicke, die die Unternehmen für das neue Jahr geben. Wie Sie in der obigen Grafik sehen, erwarten die Analysten für die kommenden vier Quartale Gewinnwachstumsraten von durchschnittlich knapp 10 %. Das ist schon recht ambitioniert. Trotzdem liegt das Kurs-Gewinn-Verhältnis auf Basis der Gewinne dieser vier Quartale immer noch recht hoch (ca.17). Das ist deutlich über dem Fünf- bzw. Zehn-Jahres-Durchschnitt (15,1 bzw. 14,4). Wenn also diese recht hohen Erwartungen in den kommenden Monaten reduziert werden müssen, steigt die Bewertung des S&P 500 weiter. Dann ist zu erwarten, dass diese überhöhte Bewertung irgendwann durch fallende Kurse korrigiert wird.

Der versteckte Trump(f) im Spiel

Allerdings gibt es einen versteckten Trump(f) in diesem Spiel: die Wirtschaftspolitik der neuen US-Regierung. Bekanntlich will US-Präsident Trump nicht nur ein gigantisches Investitionsprogramm auflegen, was Umsätze und Gewinne der US-Unternehmen treiben kann. Ein weiterer wichtiger Punkt sind diverse mögliche Steuererleichterungen für Unternehmen.

Wenn die Unternehmenssteuern sinken, verbleiben den Unternehmen höhere Gewinne. Dieser Effekt ist in den Analystenerwartungen sicherlich kaum enthalten. Schließlich gibt es bisher keine konkreten Pläne und Zahlen dazu, die man berücksichtigen könnte. Wenn eine solche Maßnahme tatsächlich kommt, dann könnten die Schätzungen entsprechend kräftig angehoben werden.

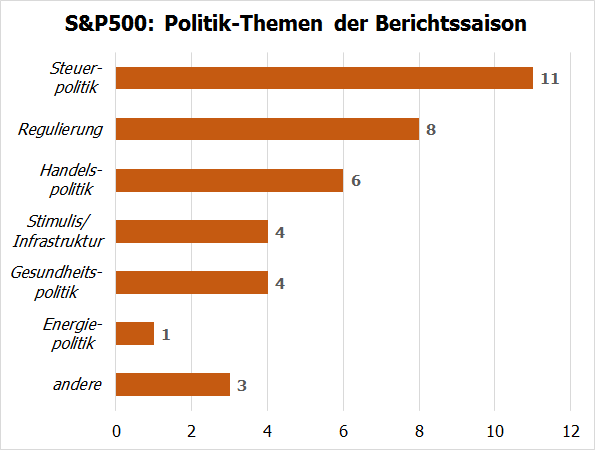

Es gibt einige Hinweise darauf, dass offenbar selbst die Unternehmen mit solchen Steuererleichterungen rechnen oder zumindest damit liebäugeln. So hat der Datendienstleister FactSet vor kurzem die Äußerungen während der Analystenkonferenzen nach Schlagworten analysiert, die im Zusammenhang mit von Trump im Wahlkampf in Aussicht gestellten politischen Maßnahmen seiner Regierung stehen. Das ergab folgendes Ergebnis:

(Quelle: FactSet; Mehrfachnennungen möglich)

Liebäugeln Unternehmen und Anleger schon mit Steuererleichterungen?

In 27 von 42 Analystenkonferenzen gingen die Vorstände auf eines oder mehrere der einschlägigen Themen ein. Dabei nahm die Steuerpolitik ganz klar den breitesten Raum ein (11 Nennungen), Auch die Regulierung spielte eine wichtige Rolle (8 Nennungen), was aber vor allem daran gelegen haben dürfte, dass viele Finanzinstitute in der Auswahl waren, die davon besonders betroffen sein würden. Die Handelspolitik (6 Nennungen) rangiert schon deutlich abgeschlagen dahinter und alle anderen Themen spielten nur untergeordnete Rollen.

Mögliche Steuererleichterungen durch die Trump-Regierung dürften also Unternehmen und Anleger schon zum Teil im Hinterkopf haben. Daher ist fraglich, ob dieser Trump(f) sticht, also ob es zu entsprechend stark steigenden Kursen kommt, wenn solche Beschlüsse tatsächlich gefasst werden. Die Analysten mögen zwar die vagen Steuerpläne der Trump-Regierung noch nicht berücksichtigt haben – einige Anleger dagegen schon.

Worauf Sie in den kommenden Wochen besonders achten müssen

Die Kurssteigerungen nach neuen Steuererleichterungen könnten also geringer ausfallen, als die Anpassung der Analystenschätzungen. Unter Umständen ist dieser Anstieg dann sogar der finale Teil des Bullenmarkts, weil danach ein Großteil der Kursfantasie verpufft ist. Insbesondere Großanleger, die schon von Anfang an auf die „Trump-Rally“ gesetzt haben, könnten dann unter Umständen langsam aussteigen.

In den kommenden Wochen wird es also aus fundamentaler Sicht um drei Dinge gehen: Erstens die Ausblicke der Unternehmen auf 2017, zweitens die Anpassung der Analystenschätzung aufgrund dieser Ausblicke und eventueller anderer Faktoren, wie neuer politischer Maßnahmen. Der dritte Punkt sind die jeweiligen Kursreaktionen darauf. All das werden wir in der Börse-Intern natürlich für Sie stets im Auge behalten und kommentieren.

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

20. Januar 2026

Börse - Intern

Neue US-Zölle: DAX testet Ausbruch schneller als erwartet

Weiterlesen...16. Januar 2026

Börse - Intern

Verfallstags-Nachlese ++ US-Parlamentarier, lest die Börse-Intern!

Weiterlesen...15. Januar 2026

Börse - Intern

Ideales DAX-Szenario +++ Entscheidende Konstellation beim Nasdaq 100

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!